时间:2017-01-18 09:46

来源:中宜环科环保产业研究

作者:李瑞玲

目前,信贷及债券是我国环保及工业企业融资的主要途径。国际上,融资租赁、信托、资产证券化等也是企业融资的重要途径。研究发现,融资租赁、信托、资产证券化在我国均经历了70、80年代引进、90年代中断、2000年后再启动、 2015年后大力推进的过程。据调查,目前这些新型的融资渠道渗透进各个领域,并逐渐在环保领域开始了应用。

融资新模式在环保领域的应用情况

融资租赁在环保领域应用范围及形式日趋扩大

融资租赁是一种特殊的金融业务,是指出租人购买承租人所选定的租赁物件,为后者提供融资服务,随后以收取租金为条件,将该物件长期出租给该承租人使用的融资模式。融资租赁以租赁为表象,以融资为实质。

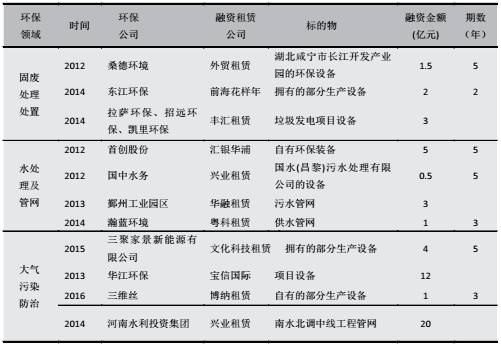

目前,以兴业租赁、华融租赁为代表,外贸租赁、丰汇租赁、浦发租赁等在内的众多融资租赁公司业务逐渐向节能环保产业拓展。从 2010 年开始,融资租赁在环保领域的固废处理处置、污水处理及管网、大气污染防治、环境综合治理等细分领域中都逐渐得到了应用(表 1)。

表1 2012-2016 年融资租赁在环保领域应用情况

总体来看,通过融资租赁进行融资的环保企业逐渐增多,融资规模逐年增大;融资租赁标的物逐渐由单一的环保设备向工程及附属权益扩展,融资租赁形式更加灵活。以购买环保设备为目标的客户多选择直接租赁模式,而拥有自有设备和资产的融资客户主要选择售后回租模式。

资产证券化(ABS)在部分行业大幕已开

资产证券化(ABS)是指通过结构性重组,将缺乏流动性但具有未来现金流收入的资产构成的资产池转变为可以在金融市场上出售和流通的证券。资产证券化主要包括信贷 ABS、企 业ABS及票据ABN。 其 中 企 业ABS试点起步于 2005 年。

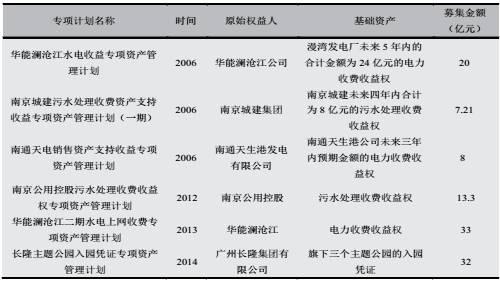

在环保领域, 市政工程BT、 BOT项目政府回购款、设备租赁(金融租赁)款等债权,污水处理费、垃圾处理费等收益权,具有稳定的未来现金流,可以作为企业ABS的基础资产,从而为环保企业通过资产证券化实现直接融资提供了可能性。随着华能澜沧江水电、南京城建污水处理等企业ABS产品的发行,资产证券化开始在水电、基础设施建设、环保等行业拉开序幕(表 2)。

表2 企业资产证券化在环保等领域的应用情况

“绿色信托”在环保领域开始渗透

信托是一种特殊的财产管理制度和法律行为,是指委托人基于对受托人的信任,将其财产委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人的利益或特定目的,进行管理或处分的行为。信托是以信任为基础的财产管理制度,经营方式灵活、适应性强。1979年10月4日,中国国际信托投资公司在改革开放总设计师邓小平的亲自倡导和批准下创办 成 立, 标 志 着 信 托 业 正 式 复 业。 2001年,随着《中华人民共和国信托法》的颁布,信托进入良性发展的“新信托时代”。2015年末,全国68家信托公司管理的信托资产规模为16.3万亿元,跨入了“16万亿元时代”。

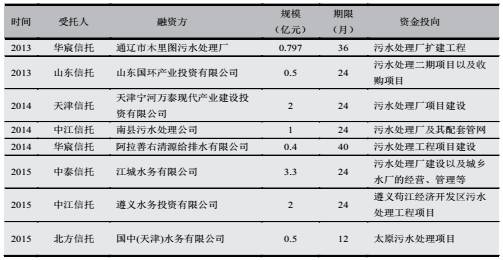

据中国信托业协会披露的数据显示,尽管数量尚少,但国内信托公司在“绿色信托”方面已经与环保企业开始有了合作(表 3)。

表3 2013-2015 年信托在环保领域的应用情况

融资新模式在环保领域应用的优势

与传统的信贷相比,融资租赁、资产证券化、信托等模式的应用优势如下:

第一,融资租赁、资产证券、信托属于表外融资,不体现在企业财务报表的负债中,因此不影响企业的资信状况。同时,融资租赁、资产证券化不受主体信用及偿债能力的限制,且无净资产比例限制,融资规模根据未来现金流贴现,因此,融资的门槛低于信贷。这两种融资模式的低门槛以及表外融资特性,对于中小型环保企业来说更加适用。

第二,融资租赁、资产证券化能够缓解企业的现金流压力,解决资本金问题。在环保项目建设过程中,融资租赁可以为BOT项目提供资金支持。从项目融资来看,污水、固废处理等领域BOT项目普遍需要大量资金,地方政府和银行对特许经营权作为质押品的认可度不高。从项目的现金流来看,BOT项目建设初期需要大量资金购买设备,但无法产生稳定的现金流,因而较难获得银行贷款,导致资金和供给的不平衡,影响项目进度。然而,融资租赁、资产证券化模式更关注未来项目的现金流而非已投入资金量或者抵押物及担保,门槛低又形式灵活,因而BOT项目更易在建设初期通过融资租赁、资产证券化获得融资,加快项目进度。

第三,融资租赁、资产证券化、信托的融资利率略高于银行,但周期更灵活。融资租赁的费用一般包括租赁费,手续费和保证金,平摊后其内部收益率一般介于6%~9%之间,略高于银行贷款利率。资产证券化的费用包括主承销商费、担保费、评估费、律师费、计划管理费、托管费等,平摊后费用利率约介于6%~11% 之间。同时,目前融资租赁、资产证券化也呈现出量增利减的趋势。如2014年,资产证券化A档利率约6%,部分达7% 以上;而2015 年,A档利率降为3.5%左右,甚至跌破2.5%,下降趋势明显。信托的利率要高于融资租赁、资产证券化。在融资周期方面,三种融资模式的周期都非常灵活,可根据企业的财务状况灵活安排,且较信贷融资期限更长,一般在2~5年。

融资新模式在环保领域应用的限制性因素分析

虽然近几年,我国融资租赁业、信托业等在监管、法律、税收、会计等方面有了较大进展,但必须看到大环境依然尚未完善,在环保等新兴领域的应用依然存在一些制约因素。

编辑:程彩云

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317