时间:2021-02-26 10:11

来源:中国固废网

作者:汪茵

据深圳证券交易所与上海证券交易所资料显示,2月24日,有7家企业主动撤回材料终止IPO,加上23日撤回的1家,又8家企业撤回,其中创业板和科创板分别为4家。值得注意的是,24日撤回的7家中,有5家是被抽中现场检查的企业,其中包括两家从事生态环保和环境治理行业的企业——上海蓝科石化环保科技股份有限公司与德威华泰科技股份有限公司。

为了严防IPO企业质量不过关,证监会开启了新一轮大规模的现场检查。1月31日,证监会发审委发布了“首发企业信息披露质量抽查抽签情况”,共20家企业中签。截至目前,这20家需要现场检查的注册制拟IPO企业中,已有16家企业主动撤回申报材料,其中科创板9家共7家撤回、创业板11家共9家撤回。

什么是现场检查?现场检查又发挥了怎样的作用?企业现场检查不过关又将面临怎样的后果?

1月29日,证监会正式发布了《首发企业现场检查规定》,根据规定,在发行上市审核和注册阶段,首发企业存在与发行条件、上市条件和信息披露要求相关的重大疑问或异常,且未能提供合理解释、影响审核判断的,可以列为检查对象。检查内容为首发企业信息披露质量及中介机构执业质量。

证监会发行部副主任李维友此前透露,证监会将常态化开展问题导向及随机抽取的现场检查。

一般来讲,现场检查由证监会、交易所和地方局的工作人员组成,多通过获取有关工商等资料;获取有关资金流水,生产、销售、仓储记录,会计凭证,会计账簿,财务报表等文件资料;问询检查对象的控股股东和实际控制人、董监高以及销售、采购、生产、仓储、财务相关人员的方式展开。检查对象确定后,审核或注册部门要在3个工作日内书面通知检查对象和中介机构,如果检查对象自收到书面通知后10个工作日内撤回首发申请,原则上不再对该企业实施现场检查。但在撤回申请后12个月内再次申请境内首发上市的,应当列为检查对象。

“对首发企业实施现场检查,可以通过查阅调取相关基础材料,深入发行人现场开展穿透式重点检查,是对书面审核工作的必要补充,有助于提升审核的针对性和有效性,能够对相关违法违规行为起到强大的震慑作用,从源头上净化IPO市场环境。”证监会表示,下一步,将常态化开展问题导向及随机抽取的现场检查,聚焦重点问题,不断提升首发企业信息披露质量。

IPO终止多是由企业主动撤回。据证券时报统计显示,截至2月22日,2021年A股IPO终止企业共计41家,其中创业板终止企业为26家,科创板终止企业为11家,主板终止企业3家,中小板终止企业1家。在创业板终止审核的26家企业中,仅2家终止原因是审核不通过,其余均为撤回。有市场人士分析,终止审核的IPO企业或因“忌惮”现场检查的威力不得不从IPO排队通道中退出。

“现场检查过程细致,检查组也很专业,这对一些带有瑕疵上会的企业来说是致命打击。”一位从事投行业务多年的人士表示,被查出问题的发行人,中介机构也会担责,在审核过程中发现发行人信息披露存在重大瑕疵或财务存在重大疑问的,将启动对中介机构的现场督导,发行人和中介机构对此都很谨慎。

上述人士指出,在上市闯关的冒险和现场检查的威力之间,不少企业选择主动撤回这一还算体面的退出,以待日后万事俱备再重新申报,这比“万一查出问题,上市之路被堵死”的情况要强。

有关人士在接受媒体采访时也指出,“一连串政策出台,都是在提醒IPO排队企业,不要带病申报、存有侥幸心理。”

上海蓝科石化环保科技股份有限公司

2020年10月9日上海蓝科石化环保科技股份有限公司(下称“蓝科环保”)首发上市申请获受理并披露招股说明书,拟在上交所科创板上市,2020年11月5日被首次问询,经过两轮问询,2021年2月24终止上市审核,本次IPO保荐机构为中信建投证券股份有限公司,此次IPO计划募资3.42亿元!

2016年2月29日起,蓝科环保股票在全国中小企业股份转让系统挂牌并公开转让,证券简称为:蓝科环保,证券代码为:835874。蓝科环保股票自2017年10月13日起终止在全国中小企业股份转让系统挂牌。

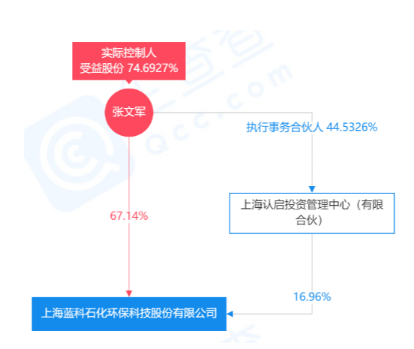

张文军直接持有公司 67.14%股份,并通过上海认启间接控制公司 16.96%股份,为蓝科环保控股股东、实际控制人。

主营业务

蓝科环保主要为石油化工、煤化工行业客户提供环境治理和绿色工艺一体化方案,凭借专注在石油化工、煤化工行业环境治理和绿色工艺领域掌握的核心技术、研发能力、工程设计能力以及积累的工程项目经验,以核心技术、工程咨询设计(E)和优质服务为纽带,以成套系统(EP)和工程总承包(EPC)为触手,为客户提供从水治理、气治理、固废处理等环境治理到绿色工艺一体化综合服务,满足客户环保和节能降耗需求,从而提高经济效益,为客户创造价值。公司的主营业务按照业务模式主要分为三类:工程咨询设计(E)、成套系统(EP)和工程总承包(EPC)。

主要财务数据和财务指标

报告期各期末,蓝科环保应收账款净额分别为 3,556.40 万元、7,949.29 万元、11,859.05 万元和 9,025.97 万元,占当期营业收入的比例分别为 23.33%、35.78%、41.28%和 52.06%,占当期末总资产的比例分别为 17.32%、28.62%、30.52%和18.85%,占比较高。

报告期内,公司经营活动现金流量净额分别为 1,249.80万元、3,379.16万元、4,375.50 万元和-2,990.95 万元,最近三年公司回款情况良好,2020 年 1-6月,公司经营活动现金流量净额为负。

数据来源:企查查

募集资金用途

本次发行募集资金扣除发行费用后,拟投资以下3个项目:

本次发行募集资金拟投资于“总部大楼及研发技术中心升级建设项目”、 “工程数字化设计服务中心建设项目”和“补充流动资金项目”。蓝科环保对募投项目进行了充分的调研和论证,但项目实施过程中,仍面临着政策环境变化、市场环境变化和客户需求变化等诸多因素的影响。如果募集资金投资项目无法顺利实施或者达不到预期效果,会给蓝科环保经营带来一定不利影响。

据21世纪经济报道,蓝科环保董秘办人士24日回应称,“撤回IPO申请主要是出于公司发展考量,是战略调整,只是暂时撤回,后面不会放弃IPO目标。”

德威华泰科技股份有限公司

2020年12月16日,德威华泰科技股份有限公司(下称“德威华泰”)首发上市申请获受理并披露招股说明书,拟在上交所科创板上市,2021年1月27日被问询,2021年2月24终止上市审核,本次IPO保荐机构为中国银河证券股份有限公司,此次IPO计划募资8.19亿元!

德威华泰是一家基于水循环代谢理念的水处理系统解决方案提供商。公司依托自主研发的 MAC 活性膜生物技术,包括 Pre-MAC 硝化反硝化技术、MAC 活性膜生物深度处理技术、MAC-CAR 活性膜富集再生反应技术等,以生物膜法为主导,灵活应用多种水处理技术,因地制宜地为市政及工业客户提供水处理系统方案设计、技术服务、设备制造、项目实施和项目投资运营管理等服务。

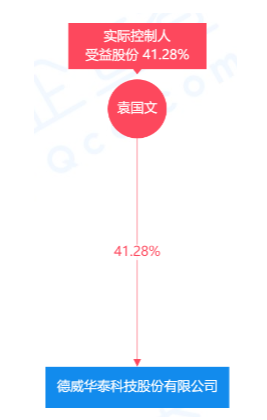

德威华泰实际控制人

德威华泰部分财务数据(数据来源:企查查)

募集资金用途

本次发行募集资金扣除发行费用后,拟投资以下3个项目:

部分资质尚需取得的处罚风险

南阳高品质项目尚需取得取水许可证;南阳高品质项目(包括南阳 2 号安置区项目)尚需取得卫生许可证;兰州 1、2 号站项目尚需取得排污许可证,公司子公司存在因未取得前述资质而被处以责令停止相关行为并处以罚款等处罚的风险。

市场变化风险

德威华泰是一家基于水循环代谢理念的水处理系统解决方案提供商,下游客户主要为地方政府和工业企业等。随着国家对污水处理水质要求的不断提高和水资源短缺地区对水资源循环利用的需求日益增长,公司迎来了良好的发展机遇。然而,城市建设进程和工业发展受国家宏观经济走势和政府调控等因素的影响较大,如果未来宏观经济增速持续放缓或国家对上述行业的指导政策发生不利变化,德威华泰业绩可能会遭受不利影响。

编辑:徐冰冰

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317