时间:2018-07-09 11:32

来源:长江环保

差别化电价:初期对完成的企业予以适当电价政策支持;逾期未完成的可加价不高于0.1元/千瓦时。

错峰生产:达到超低排放的,不予限产或少限产;不达的加大调控力度。

税收:环保税,排放浓度低于标准的50%,减税50%;环境保护专用设备税收抵免优惠政策;减免绿色货运增值税。

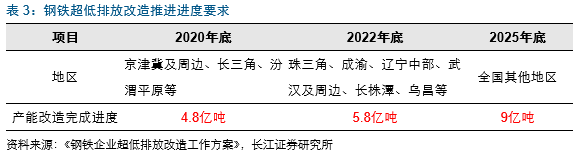

全国烧结及球团机改造市场约1010亿元。全国烧结机约900台,按7000万元/台进行估算,预计烧结机超低排放改造市场空间总量为630亿元。根据河北的烧结机与球团机的比例(242台烧结机、145台球团机),推算全国烧结机和球团机合计市场空间约1010亿元。此外高炉、转炉等环节也将贡献部分市场。

2020年底前钢铁超低改造市场约539亿元。根据改造进度目标要求,则2020年底前要完成改造比例约53.3%,对应烧结及球团机改造市场空间约539亿元。

2018年6月4日,河北环保厅等4部门印发《河北省推行企业环保“领跑者”制度实施方案》,企业自愿参加,由第三方收集申报材料、组织初步评审、现场核实等,遴选出环保“领先者”,该方案实施差别化环境政策,加快重点行业绿色转型和高质量发展。

亮点包括:

环保地位及话语权提升:2015年6月25日,四部委(财政部、国家发改委、工信部、环保部)印发《环保“领跑者”制度实施方案》时,牵头方是财政部,该方案地方推进缓慢。目前河北落地推行时,牵头方已变为环保厅,其余顺次为财政厅、省发改委、工信厅。

首批征集行业:水泥、钢铁、玻璃、焦化、垃圾发电、碳素生产及供热发电企业。

数量:每个行业3-5家,宁缺勿滥。

对环保“领跑者”企业的激励措施:1)在重污染天气应急管理期间,可不列入停(建)限产清单,直接兑现企业经济收益。2)市级形成区内其他可替代总量指标将优先安排。3)省级“一对一”帮扶,协调解决相关问题。

环卫服务:2020年城市建成区机械率70%

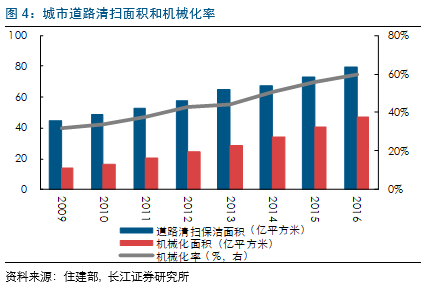

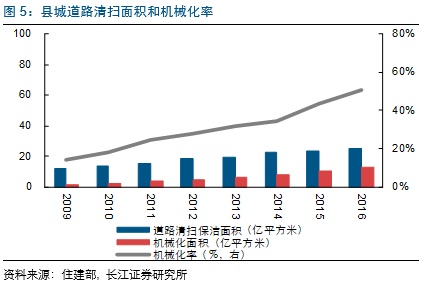

《计划》要求提高道路机械化清扫率,2020年底前,地级及以上城市建成区达到70%以上,县城达到60%以上,重点区域要显著提高。

按照住建部统计数据,指标完成压力较小,2016年底道路清扫面积达79.5亿平方米,其中机械化的面积的47.5亿立方米,占比达59.7%,同比增长4.2pct,而2013-2016年每年的机械化率分别提升了1.6/6.0/5.1/4.2pct,故2016年之后距目标还差10.3pct的任务完成难度不大。同理2016年县城的机械化率已达50.7%,距目标仅差9.3pct,其2013-2016年的机械化率分别提升了4.1/2.6/9.1/7.2pct,故推断完成压力相对较小;但比例仍存提升空间,可超目标完成,环卫机械设备在2020年前每年的市场空间规模可得到保持。

钢铁:河北钢铁控制在2亿吨,炼焦比控制0.4

《计划》提出:各地完成生态保护红线、环境质量底线、资源利用上线、环境准入清单编制工作,明确禁止和限制发展的行业、生产工艺和产业目录。修订《产业结构调整指导目录》,提高重点区域过剩产能淘汰标准。重点区域加大独立焦化企业淘汰力度,京津冀及周边地区实施“以钢定焦”,力争2020年炼焦产能与钢铁产能比达到0.4左右。严防“地条钢”死灰复燃。2020年,河北省钢铁产能控制在2亿吨以内;列入去产能计划的钢铁企业,需一并退出配套的烧结、焦炉、高炉等设备。

加大区域产业布局调整力度。加快城市建成区重污染企业搬迁改造或关闭退出,推动实施一批水泥、平板玻璃、焦化、化工等重污染企业搬迁工程;重点区域城市钢铁企业要切实采取彻底关停、转型发展、就地改造、域外搬迁等方式,推动转型升级。

将京津冀及周边地区大气污染防治协作小组调整为京津冀及周边地区大气污染防治领导小组;建立汾渭平原大气污染防治协作机制,纳入京津冀及周边地区大气污染防治领导小组统筹领导;继续发挥长三角区域大气污染防治协作小组作用。

河北焦化比例控制在0.4首次提出,利空焦炭、利多钢铁(目前比例约为0.45);河北钢铁产能控制在2亿吨以内,前期也提过3年去化4000万吨,政策思路保持一致,限产区域扩大到汾渭平原(包含山西省晋中、运城、临汾、吕梁市,河南省洛阳、三门峡市,陕西省西安、铜川、宝鸡、咸阳、渭南市以及杨凌示范区等)。

建材:资源价值、龙头优势将得体现

《计划》列出的环保辐射范围较此前“2+26”城市有所扩大,环保约束力度升级。与此前出台的“2+26”错峰停产城市相比,本次蓝天保卫战划定重点区域覆盖面更广,如长三角等部分华东市场也首次被覆盖。我们认为对水泥有一定影响:华东市场目前处于供需较平衡局面,如若有进一步环保约束发生,那么将强化区域边际供需关系,进而带来显著价格弹性,华东水泥企业华新水泥、海螺水泥、上峰水泥、万年青受益。同时,陕西市场也被纳入重点区域,山西纳入城市也有所增加,通过环保手段来改善本身偏过剩的区域供需关系,进而带动价格弹性释放;利好区域龙头企业金隅股份、冀东水泥(金隅股份、冀东水泥约20%产能分布在山西和陕西两省)。

《计划》提出要“推进露天矿山综合整治”,行业资源价值得到体现。目前国内石灰石矿山分布不均匀,且更多被大企业占据,在政策管制趋严情况下,行业面临新一轮洗牌,具备资源禀赋的大企业话语权和定价力得到提升;同时矿山资源供应紧缺进一步强化熟料资源属性,进而对水泥价格形成支撑,在这一过程中,自采比例高的龙头企业受益,如海螺水泥、华新水泥。

《计划》提出更严格的差别电价策略。不同产线结构的工艺水平不一,落后小产线能耗水平更高,《计划》提出“对限制类、淘汰类企业大幅提高电价,支持各地进一步提高加价幅度”,“全面清理取消对高耗能行业的优待类电价以及其他各种不合理价格优惠政策”。我们认为政策会带来落后企业的成本增加,工艺水平更先进的大企业比较优势更为突出。

编辑:张伟

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317